L’investissement en bourse offre une réelle opportunité de faire fructifier son capital sur le long terme. En plus des plus-values potentielles liées à la hausse des marchés, il permet aussi de percevoir des revenus passifs sous forme de dividendes. Bien entendu, cette démarche comporte des risques : les marchés peuvent être volatils, et une mauvaise conjoncture peut rapidement faire chuter la valeur de votre portefeuille.

Mais avec une stratégie adaptée, une bonne diversification et une vision long terme, la bourse reste l’un des moyens les plus efficaces pour bâtir un patrimoine solide.

Dans ce guide, nous vous expliquons comment fonctionne l’investissement boursier, quels sont les principaux produits disponibles (actions, ETF, obligations…), les stratégies à connaître, et les meilleurs outils pour démarrer sereinement, même sans expérience préalable.

Pourquoi investir en bourse ?

L’investissement en bourse est encore considéré risqué par beaucoup de français, qui préfèrent souvent se tourner vers l’immobilier.

Cependant, investir dans la bourse présente un grand nombre d’avantages. La preuve dans les lignes qui suivent.

Un rendement (presque) prévisible

En moyenne, le CAC 40 a offert un rendement moyen d’environ 11% par an sur la période 2018-2023, et d’environ 9% sur les 35 dernières années, en comptant les dividendes réinvestis.

A l’international, le S&P 500 américain a offert un rendement encore plus intéressant sur le long terme, avec plus de 10% par an de 1957 à 2023. Bien sûr, il faut être prêt à supporter les tendances baissières qui peuvent durer quelques mois, voire quelques années.

Un investissement passif

En comparaison avec l’immobilier, l’investissement boursier est on ne peut plus passif : pas de paperasse, pas de locataires, et pas de dépenses ni de réformes.

Pour suivre l’indice boursier, il vous suffit d’acheter les actions qui le composent, ou mieux encore, d’acheter un ETF qui suit sont court (nous y reviendrons plus bas).

Investir en bourse via Trade Republic

Un investissement liquide

Lorsqu’on investit en bourse, on peut à tout moment se défaire de tout ou d’une partie du montant investi.

Il suffit de vendre les actions, les ETF ou encore les obligations du portefeuille pour recevoir leur valeur de marché directement sur votre compte.

En cas d’urgence ou lorsqu’une autre opportunité se présente, il est toujours possible de vendre.

Des revenus supplémentaires via les dividendes

Certaines entreprises sont connues pour reverser une bonne partie de leurs profits à leurs actionnaires sous forme de dividendes.

En étant actionnaire d’une entreprise qui verse des dividendes, l’investisseur reçoit régulièrement une somme d’argent correspondant à sa part des bénéfices de l’entreprise.

Ces dividendes peuvent ainsi être utilisés ou réinvestis sur le marché boursier afin de faire fructifier son épargne.

Nous vous conseillons de lire notre article qui explique ce qu’est un dividende et comment il fonctionne, afin de mieux comprendre ce concept.

Une fiscalité avantageuse grâce au PEA

En France, le Plan d’Épargne en Actions (PEA) permet d’investir en actions européennes tout en bénéficiant d’une exonération d’impôt sur les plus-values après cinq ans. C’est une solution très intéressante pour faire croître votre patrimoine à long terme, en limitant la pression fiscale.

Un moyen simple de diversifier son patrimoine

Enfin, la bourse permet d’accéder à des secteurs, des régions et des entreprises très variées, souvent inaccessibles via d’autres formes d’investissement. Cela en fait un excellent outil de diversification pour équilibrer son patrimoine entre plusieurs classes d’actifs.

Quelle enveloppe privilégier ? (PEA, CTO, etc.)

Avant même de sélectionner vos actions ou ETF, il est essentiel de bien choisir l’enveloppe fiscale dans laquelle vous allez investir. C’est cette structure juridique qui va définir comment vos gains seront taxés, et elle peut faire une réelle différence sur vos performances nettes à long terme.

En France, plusieurs options s’offrent à vous : le Plan d’Épargne en Actions (PEA), le Compte-Titres Ordinaire (CTO), ou encore des contrats d’assurance vie. Chacune a ses propres règles, ses avantages fiscaux, ses limites et ses spécificités.

Comprendre ces enveloppes est un passage obligé pour structurer efficacement votre stratégie d’investissement et optimiser la fiscalité de vos gains.

L’assurance-vie

L’assurance-vie est une enveloppe fiscale très utilisée par ceux qui souhaitent investir sur le long terme et bénéficier d’allégements fiscaux sur les plus-values.

Il s’agit d’un contrat entre un assuré et un assureur, où l’assuré verse des montants qui sont investis selon les modalités du contrat. Ces montants peuvent être investis sur des fonds en euros et offrir un rendement garanti (généralement très faible), ou sur des unités de compte (actions, fonds d’investissements, obligations et même ETF).

L’avantage de ce support, c’est que les gains ne sont pas imposés tant qu’aucun retrait n’est effectué. De plus, la fiscalité est allégée après 8 ans de détention du contrat. Grâce à l’assurance-vie, vous pouvez capitaliser votre contrat sans être imposé et faire fructifier votre épargne sur le long terme.

Pour investir en bourse via l’assurance-vie, vous avez deux options : la gestion pilotée, où vous confiez vos investissements à un professionnel ou une société de gestion, ou la gestion libre, où vous prenez contrôle de toutes vos décisions d’investissement.

Le Plan d’Épargne en Actions (PEA)

Le PEA est une enveloppe fiscale qui permet d’investir en bourse dans des actifs européens ou des fonds d’investissement qui investissent principalement dans des actifs européens.

En choisissant ce format, vous bénéficiez d’avantages fiscaux, notamment de l’exonération d’impôt sur le revenu sur les dividendes et les plus-values après une période de détention de 5 ans.

En plus de ne pouvoir qu’investir sur des actions européennes, le PEA comporte quelques limites :

- Le montant maximum que l’on peut verser dans un PEA est de 150 000 € pour une personne seule et de 300 000 € pour un couple. Ce plafond est de 225 000 € pour le PEA-PME, un dispositif destiné aux investissements dans des petites et moyennes entreprises européennes.

- Un retrait avant cinq ans entraîne la clôture du PEA et les gains sont alors imposés à un taux plus élevé.

Le compte-titres ordinaire

Le compte-titres ordinaire (CTO) est un support d’investissement flexible permettant aux investisseurs d’acheter et de vendre une variété de produits financiers tels que des actions, des obligations, des fonds d’investissement, et bien d’autres.

Contrairement aux enveloppes fiscales telles que le PEA, le CTO n’a pas de plafond de versement et offre une liberté totale quant à la gestion et au retrait des fonds.

Le CTO est le support de base proposé par la grande majorité des courtiers en ligne. Avec lui, vous ne bénéficierez pas d’avantages fiscaux, mais vous aurez tout le contrôle sur vos investissements.

C’est la seule option qui permet, par exemple, d’acheter des actions d’entreprises américaines cotées en bourse.

Qui propose le compte-titres le plus pertinent en 2025 ? D’après nos analyses, c’est Trade Republic qui offre le CTO le plus pertinent. Nous y reviendrons plus en détail par la suite.

Ouvrir un compte-titres chez Trade Republic

Choisir une stratégie d’investissement en bourse

En fonction de vos objectifs et de votre tolérance au risque, plusieurs options s’offrent à vous :

L’investissement axé sur les dividendes

Comme nous l’avons mentionné plus haut, une stratégie populaire est celle de l’investissement en actions à forts dividendes.

Pour ceux qui recherchent des revenus réguliers et stables, cette stratégie est idéale.

Les entreprises qui versent des dividendes sont le plus souvent bien établies et sont leaders dans leurs industries respectives. Elles offrent donc une certaine stabilité et sont souvent moins volatiles que les petites entreprises.

Vous pouvez décider de réinvestir ces dividendes dans les mêmes actifs afin de profiter sur le long terme de l’effet boule de neige, qui consiste à accumuler toujours plus d’actions qui vous versent toujours plus de dividendes.

L’investissement dans les entreprises à forte croissance

D’un autre côté, l’investissement en bourse donne accès à une multitude d’opportunités plus risquées, notamment chez les entreprises de petite taille à forte croissance.

Ces entreprises, parfois des startups, opèrent souvent dans le secteur technologique et sont caractérisées par leur potentiel de croissance élevé.

Elles réinvestissent leurs éventuels bénéfices et ne distribuent pas de dividendes, ce qui fait que leurs actions se valorisent à mesure que l’entreprise mène à bien sa stratégie de croissance.

Investir dans les entreprises à forte croissance comporte un niveau de risque supérieur.

Ces actions sont plus volatiles et sensibles aux mouvements du marché, mais elles offrent souvent de belles opportunités de faire des plus-values.

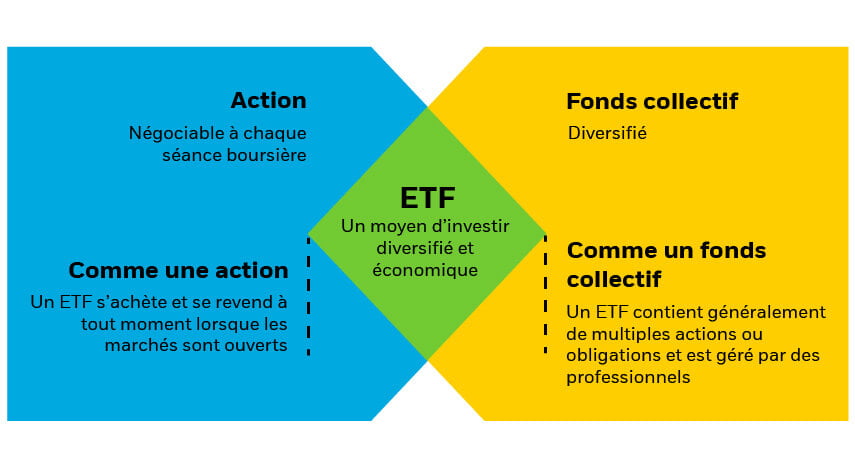

L’investissement passif via les ETF

Vous souhaitez investir en bourse sans perdre de temps et sans avoir à rechercher quelles actions choisir ?

Les ETF sont faits pour vous. Un ETF (Exchange-Traded Fund) est un fonds négocié en bourse dont l’objectif est de reproduire l’évolution d’un indice, d’un ensemble d’actions correspondant à un secteur particulier, ou encore d’une ou plusieurs matières premières. Il existe des milliers d’ETF vous permettant d’investir en un clic sur le CAC 40, la bourse américaine, les entreprises technologiques ou encore le pétrole.

Grâce aux ETF, vous pouvez investir dans plusieurs actifs en n’en achetant qu’un seul.

Par exemple, l’ETF iShares Core MSCI World contient les actions de plus de 1500 des plus grandes sociétés mondiales. Il existe même des ETF suivant le cours de crypto-monnaies, de marchés émergents ou encore des entreprises du secteur des véhicules électriques.

Les ETF sont une excellente façon de constituer rapidement un portefeuille diversifié. Vous pouvez acheter un seul ETF pour suivre un indice, ou construire un portefeuille de plusieurs ETF pour suivre des secteurs spécifiques.

Investir dans des ETF dès maintenant

L’investissement actif via le stock-picking

Si vous avez du temps libre et l’analyse d’entreprise ne vous fait pas peur, vous pouvez vous constituer un portefeuille d’actions en effectuant une sélection d’actions individuelles en fonction de critères spécifiques.

Afin de dénicher les actions au meilleur potentiel, il vous faudra analyser en détail les actualités concernant les entreprises, leurs rapports financiers et les facteurs micro et macroéconomiques pouvant avoir une influence sur leur cours en bourse.

Le stock-picking est donc une activité à part entière et nécessite du temps et des recherches approfondies. En fonction de vos résultats, il faudra aussi constamment rééquilibrer le portefeuille et prendre des décisions en fonction de son évolution, comme le font les gérants professionnels.

L’essentiel : trouvez la stratégie qui vous correspond

Il n’existe pas de stratégie unique pour investir en bourse. Tout dépend de vos objectifs personnels, de votre appétence au risque et du temps que vous êtes prêt à consacrer à vos investissements.

Si vous cherchez des revenus réguliers et une certaine stabilité, les actions à dividendes sont une piste intéressante. Si vous visez des performances plus élevées et que la volatilité ne vous fait pas peur, les entreprises à forte croissance peuvent répondre à vos attentes. Pour un maximum de simplicité et une diversification immédiate, les ETF sont une solution redoutablement efficace. Enfin, si vous aimez analyser les entreprises et suivre les marchés de près, le stock-picking vous offrira une expérience plus active et personnalisée.

L’essentiel est de choisir une approche cohérente avec votre profil et vos contraintes, et de vous y tenir sur le long terme. Rien ne vous empêche d’ailleurs de combiner plusieurs stratégies pour construire un portefeuille équilibré et adapté à vos besoins.

Avant tout, souvenez-vous : investir, c’est un marathon, pas un sprint.

Comment se lancer dans l’investissement en bourse : les conseils de nos experts

Chercher à comprendre comment investir en bourse est une bonne démarche.

Il est maintenant important de maîtriser quelques concepts clés qui pourront vous faire gagner de l’argent et, le cas échéant, vous éviter d’en perdre trop.

Évaluez votre situation financière

Avant d’investir en bourse, soyez sûr de revoir votre situation actuelle. Évaluez vos revenus et vos dépenses mensuelles afin de définir le montant que vous êtes prêt à allouer à vos investissements.

Ensuite, vous pouvez définir un montant mensuel à investir dans les actifs de votre choix.

Il est aussi conseillé d’avoir une réserve de côté pour faire face aux éventuels imprévus (chômage, dépenses ou autres).

En effectuant cette évaluation financière, vous éviterez de vous jeter la tête la première dans le marché boursier sans préparation.

Vous pourrez ainsi laisser vos investissements en bourse évoluer sans devoir les retirer de façon inattendue avec d’éventuelles pertes.

Définissez vos objectifs d’investissement

Pourquoi souhaitez vous investir en bourse ? Cette question doit être répondue avant de vous lancer, car sa réponse va définir le type de stratégie à adopter.

Certains investissent pour préparer la retraite, tandis que d’autres prennent des risques pour rechercher des plus-values lucratives.

Par exemple, l’investissement en actions à dividendes est très différent de l’investissement en crypto-monnaies, et les ETF de matières premières se comportent différemment de ceux liés à des indices boursiers.

Il est donc important d’avoir un objectif et de s’y tenir pour trouver le succès en bourse.

Apprenez le fonctionnement d’un courtier en ligne

Pour ceux qui n’ont jamais utilisé un courtier en bourse, ou “broker”, les premiers pas peuvent être intimidants.

Il est nécessaire de se familiariser avec le fonctionnement du passage d’ordres afin de pouvoir acheter les actifs voulus. Les principaux types d’ordres sont les suivants :

- Ordre au marché (Market Order) : C’est le type d’ordre le plus simple et le plus rapide. Il vous permet d’acheter ou de vendre immédiatement des titres au prix actuel du marché. L’exécution de votre achat est garantie mais le prix n’est pas contrôlé.

- Ordre à cours limité (Limit Order) : Cet ordre vous permet de fixer un prix maximal à payer pour l’achat ou un prix minimal à recevoir pour la vente. L’ordre n’est exécuté que si le marché atteint votre prix fixé ou mieux.

- Ordre jour : Cet ordre est valide jusqu’à la fin de la journée de trading. S’il n’est pas exécuté, il est automatiquement annulé à la clôture du marché.

- Ordre à durée déterminée (Good-Till-Canceled Order, GTC) : Cet ordre reste actif jusqu’à ce qu’il soit exécuté ou annulé. Il peut donc rester actif pendant des jours, voire des semaines jusqu’à la limite fixée par votre courtier.

Pour limiter vos pertes lors d’un marché en baisse ou sécuriser vos gains à la hausse, il est aussi possible d’émettre des ordres de vente appelés “take-profit” ou “stop-loss”.

Le stop-loss est un type d’ordre qui aide à limiter les pertes en définissant un prix auquel votre titre sera vendu si le marché évolue défavorablement, tandis que le take-profit est un ordre stop qui vous permet de vendre automatiquement lorsque le prix atteint un certain niveau.

Lorsque le prix du marché atteint votre stop, un ordre au marché est créé pour acheter ou vendre vos actifs.

Les meilleurs courtiers pour investir en bourse : nos recommandations

Comment investir en bourse dans les meilleures conditions ? Cela va forcément passer par le choix d’un courtier en ligne de confiance.

Il existe en Europe des dizaines de courtiers en ligne, chacun proposant des actifs plus ou moins variés et des tarifs différents.

Pour vous simplifier la tâche, nous avons sélectionné trois courtiers qui, selon nous, sont intéressants à la fois pour les débutants et les investisseurs confirmés.

![]() 12 000+ actifs parmi actions, ETF, ...

12 000+ actifs parmi actions, ETF, ...

![]() Application simple d'utilisation

Application simple d'utilisation

![]() Parmi les frais les plus bas du marché

Parmi les frais les plus bas du marché

![]() Plan d'épargne automatisé

Plan d'épargne automatisé

9.3 /10

![]() Excellente plateforme pour les traders

Excellente plateforme pour les traders

![]() Pas de frais sur les actions et les ETF

Pas de frais sur les actions et les ETF

![]() De nombreuses fonctionnalités avancées

De nombreuses fonctionnalités avancées

![]() Rémunération des liquidités non-investies

Rémunération des liquidités non-investies

9.1 /10

![]() Fonctionnalité de copy trading

Fonctionnalité de copy trading

![]() Pas de frais sur les actions

Pas de frais sur les actions

![]() De nombreux actifs financiers

De nombreux actifs financiers

8.8 /10

eToro est une plateforme d'investissement multi-actifs. La valeur de vos investissements peut augmenter ou diminuer. Votre capital est à risque. Zéro commission signifie qu'aucun frais de courtage ne sera facturé lors de l'ouverture ou de la fermeture de la position et ne s'applique pas aux positions courtes ou à effet de levier. D'autres frais s'appliquent, y compris des frais de change sur les dépôts et retraits non libellés en USD.

1. Trade Republic – la référence pour investir en toute facilité

Trade Republic s’est imposé comme l’un des meilleurs courtiers en ligne en Europe grâce à son interface épurée, ses frais ultra-compétitifs et une offre adaptée aux investisseurs particuliers, débutants comme plus expérimentés.

Lancé en Allemagne en 2015, Trade Republic est supervisé par la BaFin et dispose également d’un enregistrement auprès de l’ACPR en France. Le courtier est désormais accessible dans plusieurs pays européens et ne cesse d’enrichir son offre.

Trade Republic propose un compte-titres ordinaire (CTO) pour investir sur plus de 12 000 actifs, incluant des actions européennes, américaines et asiatiques, des ETF, des obligations, ainsi qu’une sélection de cryptomonnaies.

Bonne nouvelle pour les résidents fiscaux français : Trade Republic propose aussi un Plan d’Épargne en Actions (PEA), vous permettant d’investir dans des actions européennes tout en bénéficiant d’un cadre fiscal avantageux à long terme (exonération d’impôt après 5 ans).

L’une des caractéristiques principales de Trade Republic, c’est sa structure de coûts avantageuse.

La plateforme facture seulement 1 € par transaction et offre des transactions gratuites sur l’achat d’ETF dans le cadre de ses plans d’investissement.

Vous pouvez ainsi construire votre portefeuille à très faible coût en choisissant de placer un montant fixe mensuel via un plan d’investissement programmé.

C’est une excellente façon d’utiliser la stratégie du Dollar Cost Averaging (DCA), ou “moyenne du coût” : en investissant régulièrement un montant fixe, vous pouvez acquérir des actifs indépendamment de leur prix, ce qui réduit la volatilité du portefeuille.

Comme mentionné dans notre analyse de Trade Republic, son principal avantage réside dans la facilité d’investissement.

La plateforme est conviviale et offre une interface au design épuré qui rend l’expérience d’investissement très agréable.

Au-delà de l’investissement, Trade Republic propose aussi un compte courant gratuit avec carte de paiement Visa, intégrée directement à votre application. Vous pouvez l’utiliser pour vos achats quotidiens et bénéficier d’un cashback sur certaines transactions.

Autre avantage appréciable : vos liquidités non investies sont rémunérées, une rareté chez les courtiers en ligne. Cela permet d’optimiser votre épargne, même entre deux investissements.

Pour toutes ces raisons, nous sommes d’avis que Trade Republic est LE partenaire idéal pour investir en bourse toute simplicité.

2. XTB – le service préféré des traders et des investisseurs exigeants

XTB est un autre courtier en ligne bien établi en Europe. Fondé en 2002, XTB offre une plateforme intéressante pour ceux qui souhaitent investir de façon simple et peu coûteuse en bourse.

Chez XTB, vous avez accès à plus de 6300 instruments financiers pour acheter des actions, des ETF, des matières premières et des crypto-monnaies.

XTB est aussi très intéressant du point de vue des frais : chez ce courtier, les commissions sont offertes jusqu’à 100 000 euros de volume d’ordres par mois. Il est aussi possible de recevoir une rémunération sur les liquidités non-investies.

XTB est un courtier en ligne bien connu des investisseurs actifs, notamment pour sa spécialisation dans les CFD (Contrats sur la Différence). Ces produits permettent de spéculer à la hausse ou à la baisse sur une grande variété d’actifs : actions, indices, matières premières, devises ou encore cryptomonnaies. Grâce à l’effet de levier, les gains potentiels peuvent être amplifiés… tout comme les pertes. Une option donc réservée aux profils avertis.

Mais XTB ne s’adresse pas uniquement aux traders. Le courtier propose aussi une offre dédiée à l’investissement long terme, avec plus de 3 000 actions et 300 ETF disponibles en titres vifs (sans effet de levier). Idéal pour constituer un portefeuille boursier diversifié.

Autre point important : XTB propose également un Plan d’Épargne en Actions (PEA). Cela permet aux résidents fiscaux français d’investir dans des actions européennes tout en profitant des avantages fiscaux offerts par cette enveloppe (exonération d’impôt sur les gains après 5 ans de détention).

Côté interface, XTB propose une plateforme intuitive et puissante, accessible aussi bien sur ordinateur que mobile. Elle intègre de nombreux outils d’analyse, tout en restant simple à prendre en main pour les débutants.

En résumé, XTB combine trading actif et investissement long terme, le tout avec la possibilité de le faire dans un cadre fiscal optimisé via le PEA.

3. eToro – l’option idéale pour le copy trading

eToro est un broker disponible presque partout dans le monde et qui offre des services innovants d’investissement en actions, en ETF, en CFD et en crypto-monnaies.

La plateforme d’eToro est intuitive et permet à tous les investisseurs de constituer leur portefeuille en toute simplicité et sans payer de commissions.

eToro est une plateforme d'investissement multi-actifs. La valeur de vos investissements peut augmenter ou diminuer. Votre capital est à risque. Zéro commission signifie qu'aucun frais de courtage ne sera facturé lors de l'ouverture ou de la fermeture de la position et ne s'applique pas aux positions courtes ou à effet de levier. D'autres frais s'appliquent, y compris des frais de change sur les dépôts et retraits non libellés en USD.

Ce qu’on aime beaucoup chez ce courtier, c’est sa fonctionnalité unique de Copy Trading qui permet de copier le portefeuille des investisseurs populaires de la plateforme.

En plus d’offrir une nouvelle façon d’investir en bourse de façon passive, le Copy Trading est une fonctionnalité gratuite de la plateforme. Si vous êtes vous-même un investisseur populaire sur eToro, vous pouvez gagner des revenus et des récompenses lorsqu’un autre utilisateur vous copie.

eToro propose aussi des portefeuilles intelligents permettant d’investir sur des thématiques particulières.

Par exemple, eToro a créé un portefeuille thématique sur les énergies renouvelables, un portefeuille sur l’intelligence artificielle, et une multitude d’autres portefeuilles d’investissement basés sur des secteurs variés.

Plus d’informations sont à retrouver dans notre avis eToro.

Conseils pour trouver le succès en investissant en bourse

Pour conclure notre guide sur comment investir en bourse, voici quelques conseils à prendre en compte pour faire de bons investissements et faire fructifier votre épargne.

Investissez sur le long terme

Évitez le piège qui consiste à essayer de trouver le meilleur moment d’acheter et de vendre et concentrez vous sur l’investissement régulier sur le long terme.

En investissant un montant fixe de façon régulière sur les actifs qui vous intéressent, vous pourrez accumuler des actions au fil du temps, peu importe leur prix. C’est une excellente stratégie pour les actions à dividende et les ETF indiciels.

Diversifiez votre portefeuille d’investissements

L’un des moyens les plus efficaces de réduire le risque est de diversifier votre portefeuille.

Répartissez vos investissements entre différentes catégories d’actifs, secteurs, régions géographiques, etc. La diversification peut aider à réduire la volatilité de votre portefeuille et à protéger vos investissements contre les fluctuations du marché.

D’un autre côté, trop de diversification peut diluer vos rendements et vous prendre beaucoup de temps au niveau de la gestion.

Veillez donc à ne pas inclure trop d’actifs dans votre portefeuille.

Évaluez régulièrement votre portefeuille

Même dans le cadre d’une stratégie d’investissement passive, il est essentiel de surveiller et ajuster régulièrement son portefeuille.

Avec le temps, certaines actions peuvent surperformer et représenter une part trop importante de vos investissements. Ce déséquilibre peut exposer votre portefeuille à un risque accru.

Pour conserver une allocation cohérente avec vos objectifs initiaux et votre profil de risque, il est donc recommandé d’effectuer des rééquilibrages périodiques : cela consiste à revendre une partie des actifs surreprésentés pour renforcer ceux qui sont sous-pondérés. Ce simple réflexe permet de maintenir une diversification efficace dans la durée.

Soyez patient et discipliné

Les marchés financiers peuvent connaître des variations importantes à court terme, mais leur tendance de fond reste haussière sur le long terme.

C’est pourquoi il est essentiel de faire preuve de patience et de discipline, en évitant de réagir de manière impulsive face aux mouvements du marché. Les décisions dictées par les émotions sont rarement les meilleures.

Si vous investissez des montants adaptés à votre situation personnelle, et que vous vous inscrivez dans une logique de long terme, la bourse peut devenir un excellent levier pour construire progressivement votre patrimoine et atteindre vos objectifs financiers.